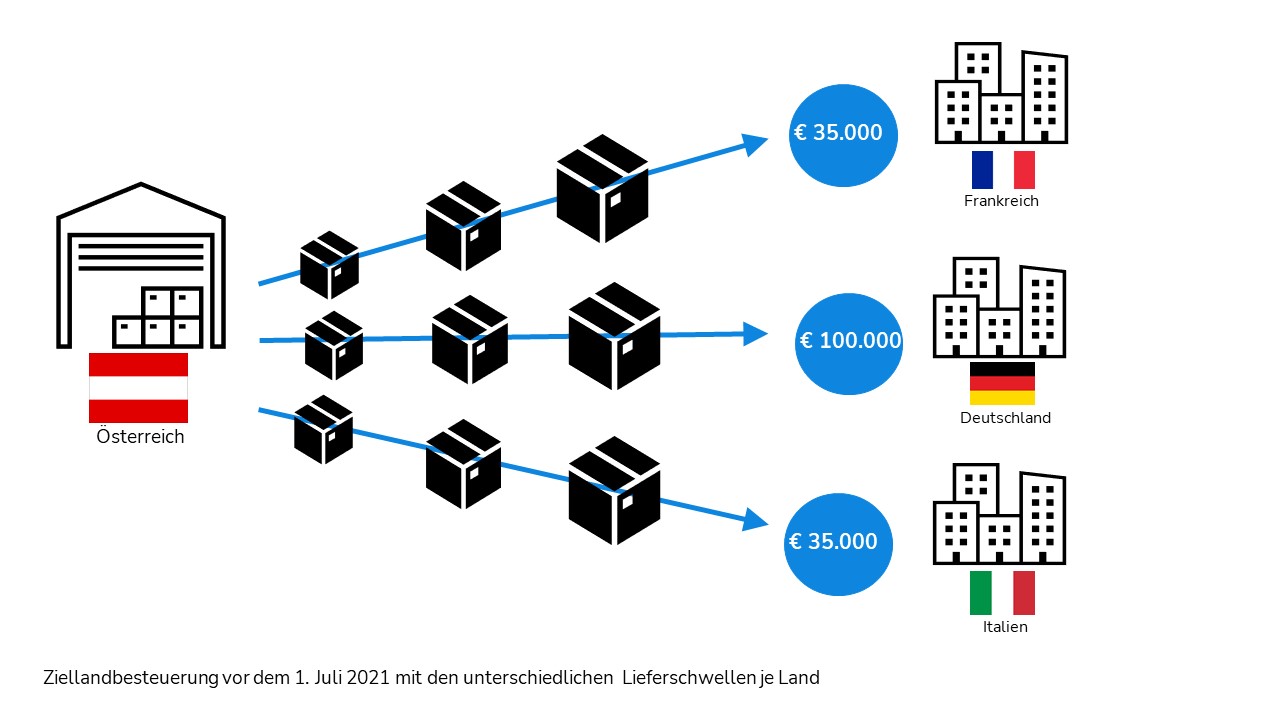

Welche Regeln galten bei der Ziellandbesteuerung

vor dem 1. Juli 2021?

Werden Waren an Konsumenten oder an sogenannte Schwellenerwerber in anderen Mitgliedsstaaten der EU verkauft, sind diese Umsätze nach der derzeitigen Rechtslage grundsätzlich dort der Umsatzsteuer zu unterwerfen, wo die Versendung oder Beförderung beginnt.

Was sind Schwellenerwerber?

Als Schwellenerwerber gelten u.a. Kleinunternehmer und ausschließlich unecht steuerbefreite Unternehmer z.B. Ärzte, sowie pauschalierte Landwirte und juristische Personen, die den Gegenstand nicht für ihr Unternehmen erwerben.

Damit es zu keinen Wettbewerbsverzerrungen kommt, sieht die Versandhandelsregelung vor, dass diese Lieferungen ab einem gewissen Lieferumfang im Bestimmungsland umsatzsteuerpflichtig werden und eine steuerliche Registrierung in diesen Ländern erforderlich ist. Die Lieferschwelle beträgt in den meisten Ländern 35.000 EUR, einige haben jedoch auch höhere Schwellen, wie beispielsweise Deutschland iHv. 100.000 EUR. Für das Erreichen ist der Netto-Umsatz ausschlaggebend.

Was ist neu bei der Ziellandbesteuerung seit dem

1. Juli 2021?

Um die Abwicklung der Umsatzsteuer zu vereinfachen und generell den Online-Handel zu stärken, gibt es nun eine europaweit einheitliche Lieferschwelle. Das bedeutet nicht, dass die Lieferschwelle in jedem Land gleich ist, sondern es gibt einen europaweiten Grenzwert.

Mit Abschaffung der Lieferschwelle hat die Umsatzbesteuerung bei Versandhandelslieferungen an Konsumenten und Schwellenerwerber in der EU ab diesem Zeitpunkt grundsätzlich im Bestimmungsland zu erfolgen. Ausnahmen gibt es nur für Unternehmer, die solche Geschäfte nur in geringem Ausmaß durchführen.

Betroffen sind alle Online-Händler, die Waren und/oder Dienstleistungen nicht nur innerhalb ihres eigenen Sitzlandes an Verbraucher verkaufen, sondern auch Nicht-Unternehmer in anderen EU-Staaten beliefern.

Hierbei ist es grundsätzlich irrelevant, ob der betreffende Händler ein umsatzsteuerpflichtiger Unternehmer oder ein umsatzsteuerbefreiter Kleinunternehmer ist.

Weshalb diese Reform?

Die Neuerungen bei der Ziellandbesteuerung im Überblick

- Trifft alle Online-Händler die Waren oder elektronische Dienstleistungen verkaufen

- Gilt nur bei B2C (Business-to-Consumer) Umsätzen

- 10.000 Euro ist die Lieferschwelle (in Summe) – europäischer einheitlicher Grenzwert

- Der Nettoumsatz ist ausschlaggebend (in einem Kalenderjahr)

- Umsatzsteuer fällt in dem Land an, in dem der Kunde ist

- MOSS / OSS kann verwendet werden, um sich nicht in allen Ländern steuerlich registrieren zu müssen

Tipp

Für alle Händler, die von der Ziellandbesteuerung betroffen sind, liefert bizSoft die perfekte Lösung, um dies ganz einfach abzubilden.

Mit wenigen Einstellungen fakturieren Sie in jedes Zielland korrekt. Mit der automatischen Erstellung der Ausgansrechnung in bizSoft werden damit auch die entsprechenden Daten und Erlöskonten in die Buchhaltung weitergeleitet.

Sind von der neuen Regelung bei der Ziellandbesteuerung auch Umsätze mit anderen Unternehmen betroffen (B2B)?

Was sind innergemeinschaftliche Versandhandelsumsätze?

Gibt es eine Ausnahme für Unternehmer mit geringen Versandhandelsumsätzen?

Lediglich bei Kleinstunternehmern mit Versandhandelsumsätzen von bis zu 10.000 EUR pro Jahr ist weiterhin eine Besteuerung in dem Land vorgesehen, wo die Versendung oder Beförderung beginnt.

Händler, die von einem Land in ein anderes verkaufen, müssen sich bei Erreichung der Lieferschwelle im Zielland umsatzsteuerlich registrieren. Das bedeutet auch, dass fortlaufende Aufgaben wie z.B. Umsatzsteuervoranmeldungen anfallen.

Was ist das MOSS / OSS Verfahren?

Die Abkürzung MOSS steht für Mini-One-Stop-Shop. MOSS wurde im Rahmen des ersten Mehrwertsteuer-Digitalpakets 2015 eingeführt. Es soll die steuerliche Behandlung grenzüberschreitender Umsätze im elektronischen Handel beziehungsweise mit elektronisch erbrachten Dienstleistungen erleichtern.

Hintergrund ist, dass Unternehmen bei Dienstleistungen für Privatpersonen in anderen EU-Staaten regulär die Umsatzsteuer des Bestimmungslandes in Rechnung stellen müssen. Der Betrieb müsste sich also in jedem Mitgliedstaat, in dem er Dienstleistungen erbringt, umsatzsteuerlich registrieren lassen sowie dort Umsatzsteuer abführen.

Mit MOSS dagegen können Unternehmen die von ihnen bei Privatkunden im EU-Ausland vereinnahmte Umsatzsteuer über den sogenannten Mini-One-Stop-Shop, gebündelt abführen.

Wer sich nicht für das OSS entscheidet, der muss sich in den betreffenden Ländern um alle Umsatzsteueraufgaben und -pflichten kümmern. Die Nutzung des OSS-Verfahrens ist freiwillig.

Von den neuen Regelungen sind zunächst Online-Händler betroffen, die grenzüberschreitend innerhalb der EU Waren oder elektronische Dienstleistungen verkaufen. Weiterhin berühren die Neuregelungen gem. § 3a Abs. 5 UStG nur den B2C-Handel. Der B2B-Verkehr bleibt bislang außen vor.

Wie berechnet sich die Grenze für Kleinstunternehmer von 10.000 Euro?

Die Umsatzgrenze berechnet sich aus dem Gesamtbetrag der innergemeinschaftlichen Versandhandelsumsätze ins übrige Gemeinschaftsgebiet zuzüglich der innergemeinschaftlichen Umsätze für elektronisch erbrachte Dienstleistungen, Telekommunikations-, Rundfunk- und Fernsehdienstleistungen an Private. Umsätze im Drittland (z.B. Schweiz) sind nicht einzuberechnen.

Brutto oder Netto Umsatz - was ist auschlaggebend?

Wenn es um die Lieferschwelle geht, ist der Netto-Umsatz der exportierten Waren ausschlaggebend.

Bleibt der Nettoumsatz innerhalb eines Kalenderjahres unterhalb des Grenzwertes, dann ist keine Umsatzsteuerregistrierung erforderlich. So müssen sich kleinere Unternehmen und Online-Händler nicht mit dem bürokratischen und administrativen Mehraufwand auseinandersetzen. Allerdings gilt die Lieferschwelle nun EU-weit. Sie kann also durch Verkäufe in ein anderes Land, aber auch insgesamt durch Verkäufe in mehrere Länder erreicht werden.

Auswirkung und Umsetzung der neuen Ziellandbesteuerung in Online-Shops

Die einheitliche Lieferschwelle hat natürlich Auswirkungen auf den Online-Shop – die unterschiedlichen Umsatzsteuersätze innerhalb der EU erschweren die Preiskalkulation.

Drei Lösungsmöglichkeiten kommen bei Überschreiten in Betracht:

1. Anpassung der Brutto-Preise

Zunächst könnten die in z.B. Deutschland verlangten Brutto-Preise erhöht und an die anderen europäischen Umsatzsteuersätze angeglichen werden. Die Angabe der Mehrwertsteuer in konkreter Höhe ist nicht erforderlich. Die Preisangabenverordnung (PAngV) erfordert nur den Hinweis, dass die Umsatzsteuer enthalten ist. Die rechtlichen Vorgaben wären damit erfüllt. Auf diese Weise könnten Verluste durch höhere Steuersätze in anderen Mitgliedstaaten abgefangen werden. Eine Erhöhung der Preise bringt allerdings immer Wettbewerbsnachteile mit sich.

2. Beibehaltung der Bruttopreise

Je nach Mitgliedstaat und dem dort geltenden Steuersatz liegen der Berechnung in diesem Fall jedoch niedrigere Nettopreise zugrunde und die Marge wird geringer.

3. Einrichtung von Ländershops

Diese Möglichkeit bringt jedoch einen höheren Aufwand mit sich, die Kunden bekämen jedoch den für sie angepassten Preis angezeigt.

Fazit

Mit der richtigen Software-Lösung haben Sie auch die Ziellandbesteuerung fest im Griff.